界面新闻记者 |

“开门红”寓意着全年红。银行、保险等零售端紧锣密鼓筹备“开门红”,市场赚钱效应不佳,公募产品里指数基金仍是“开门红”的主线。

“目前主要卖指数产品,卖完上证180还有创业板50,分摊到我们支行网点的任务是每人五万块,完不成任务就要被考核扣钱,每天都要向领导汇报任务完成情况。”某国有行华南地区网点客户经理告诉界面新闻记者。

开年市场维持波动,公募新产品的募集速度远低于预期。“为了更大程度地募集资金,现在一个新产品的销售机构能达到50家以上。像前几年的百亿爆款基本上想都不敢想。”多家银行、券商的一线销售人员反馈道。

Wind数据显示,截止1月15日,已经将发行日期锁定在1月份的新基金就有78只,其中发起式基金有21只,占比为26.9%。从投资类型来看,被动指数型基金(包含QDII指数型基金、被动指数型债券基金)就有43只,主动权益型基金(普通股票型、偏股混合型)有13只,中长期债券型基金有3只。

指数基金中,首批8只基准做市信用债ETF、上证180ETF及联接基金、创业板50ETF等多只产品扎堆发行。

“把有限的子弹用到刀刃上,现在市场还是震荡市,只有指数基金还能带来增量。”有公募人士告诉记者,之所以把ETF放在1月份重磅首发,是因为现在各家都把指数基金作为“开年第一炮”,希望能够提振士气。

“开年第一炮”已经有了成绩。截止1月14日,南方、博时、海富通、易方达、大成、华夏等6只上证基准做市公司债ETF均已经陆续提前结幕。其中,南方上证基准做市公司债ETF仅募集了两天就提前结募,该基金的认购申请确认比例为98.7%,按照上限30亿元来推算,在2天的时间内就募集到了30.4亿元的资金。

“这着实让人羡慕,也反映出只有ETF才能做‘开门红’的重磅产品。”有基金公司人士感叹。

本月,易方达、华泰柏瑞、南方、鹏华、银华、平安、天弘、兴业等8家公募也在同时发行上证180指数产品。

和ETF的火热形成鲜明对比的,是主动权益基金的“哑火”。

“通过数据对比发现,2020年到2024年,发起式基金占比分别是14.01%、16.06%、25.66%、30.11%、30.41%。今年开年的发起式基金占比为25%,从这个角度来看,发起式基金的占比一直居高不下。”某公募资深评论人士表示,这主要是为了“保批文”、“保发行”,为了防止产品募集失败、不让批文浪费,公募管理人一般都选择自掏腰包,“先成立再说”。

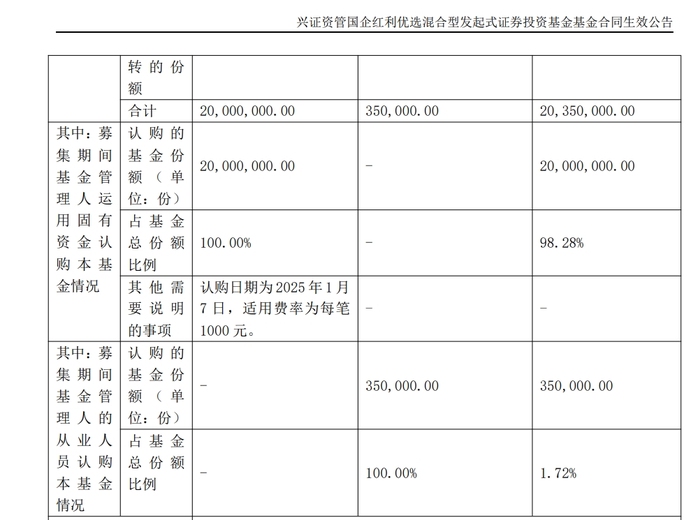

本月上新的13只主动权益基金中,有5只采取了发起式。以兴证资管国企红利优选为例,该产品仅在1月7日认购,有效认购户数仅为4户,A份额首发规模为2000万元,C份额规模为35万元。其中,A份额的2000万元均是由基金管理人运用固有资金认购的。而35万元则均是由本公司的从业人员认购的。

“我们也想不通,一位绩优的基金经理,为什么卖不动。”某理财子公司的投资顾问告诉记者,公司内部研究后认为,这主要还是市场行情的原因,今年以来债市火热,也吸走了一些有意向的投资者。相比主动权益基金的不确定性和高费率,债市的认购费、管理费用都很低。”

除了市场行情的影响外,公募的销售生态也陷入困境。

“之前在某国有行的分行给理财经理做新产品培训,本来精心准备了20多页的PPT,希望和大家好好交流。去到之后才发现,是当周业绩为0的理财经理被强迫要求来听培训,否则就要扣钱。”某公募渠道部人士告诉记者,“当时心态就崩了,新发基金的生态已经到了这种‘刀摁脖子’的地步。可能很多理财经理为了不被罚钱,就自掏腰包认购了一些产品。但这种一打开申赎就会走的资金,对于基金公司来说没有任何意义。”

“在上周9号、10号的时候,我向多个老客户发送了提示债券基金可能回调、建议逢高赎回一部分的消息。但是也有老客户直接质疑我,是不是为了销售新基金,要他赎旧买新。”某银行广东分行的理财经理告诉记者。

“实话实说,公募行业在还过去三年的债。从投资者适当性的角度来看,很多风险偏好较低的投资者是不应该买主动权益产品的,这种产品的合同中约定了股票仓位的最低限,所以风险也会较大。但在2020-2021年的互联网流量面前,一些主动权益基金的规模快速扩张,这也让很多投资者损失较大。”上海某公募互金部负责人告诉记者。

2024年,境内公募基金市场结构迎来历史性变化。公募基金的总规模屡创新高,一度突破32万亿元。中基协数据显示,截至2024年11月末,股票基金(含指数型基金)规模和货币市场基金规模均创下历史新高,分别达到4.44万亿元和13.69万亿元。

其中,股票基金规模已连续3个月处于4万亿元以上的水平。债券基金规模也增长明显,由年初的5.32万亿元,增至7月份的7万亿元以上,刷新历史高点。近几个月,在股票市场回暖的影响下,债券基金规模有所缩水,截至11月末为5.98万亿元。QDII基金资产规模于2024年9月达到5945亿元,为历史最高水平。

Wind数据显示,截至2024年三季度末,指数型基金(含被动指数型、增强指数型,剔除ETF联接基金)持有A股的市值达3.16万亿元。同期主动权益类基金(含灵活配置型、普通股票型、偏股混合型)持有A股的市值为2.89万亿元。这是被动型基金持有A股市值首次超越主动型基金,而这背后,则是指数型基金规模的增长与主动权益类基金规模的下滑。

指数型基金持有A股的市值超过主动权益基金,标志着指数化投资成为新高地;也将影响A股市场的基本投资逻辑,为资本市场的生态带来变化。

但需要警惕的是,虽然ETF成为当下的投资热潮,ETF同样存在者投资者教育不足问题。

晨星(中国)基金研究中心高级分析师李一鸣认为,和国外成熟的市场比较,国内的指数投资目前呈现出起步晚、规模小、费率高、业绩优势不强的特点。尽管ETF作为一种投资工具已经得到了广泛认可,但很多投资者未必真正了解ETF的风险,宽基ETF基金不代表旱涝保收,主题ETF和行业ETF所蕴含的风险也可能被投资者所低估。

有话要说...